年収103万円と年収130万円はどちらがお得?

さて、今回から「年末調整」に関する内容を書いていこうと思っておりましたが、「実際のところ、103万円超えて働くと損するの?!」という質問をいただきましたので、タイムリーな話題であることと、12月のシフトを提出する前に知りたいとのことでしたので、今回は内容を変更して書かせていただきます。

お給料を103万円以下にすることでいくら節税できているの?

まず最初に知っておいていただきたいことは、「配偶者控除でいくら税金が減っているか」です。

実は、実際にいくら税金が減っているかは知らない人が多いです。

まずはそこを知ることから始めましょう。

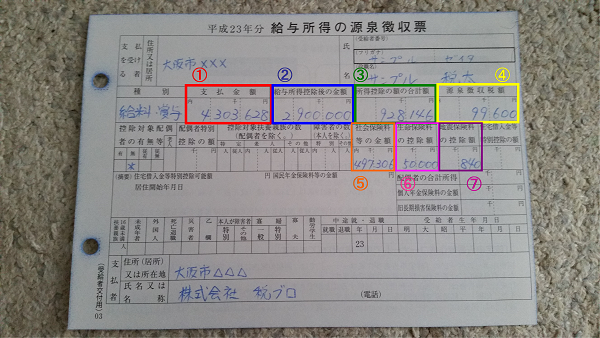

少し久しぶりのサンプル税太くんです。彼が結婚して配偶者を扶養しているケースで計算式を見てみましょう。

くどいようですが、課税所得の計算式は「青②2,900,000円-緑③928,146円=1,971,854→1,971,000円(千円未満切捨て)」です。

そこから「配偶者控除380,000円」が追加で控除されます。

「1,971,000円-配偶者控除380,000円=課税所得1,591,000円」

合わせて所得税の計算をしてみましょう。

「1,591,000円×5%=79,550→79,500円(百円未満切捨て)」

サンプル税太くんの元の所得税額は黄④の「99,600円」でしたので、

「99,600円-79,500円=20,100円」が「配偶者控除による所得税の節税メリット」です。

次に、「住民税」を計算します。「住民税」は一律10%ですが、住民税の配偶者控除は330,000円と、所得税の配偶者控除よりも50,000円少ないです。

「住民税の配偶者控除330,000円×10%=33,000円」が「配偶者控除による住民税の節税メリット」です。

(詳細な住民税の計算はもっと複雑ですので、実際は上記と数百円程度誤差が生じる可能性があります。)

合計しまして、「20,100円+33,000円=53,100円」が「配偶者控除で実際に税金が減っている金額」です。

ぜひ前年の源泉徴収票をお手元に計算してみてください。

(注:すでに配偶者控除を受けていらっしゃる場合は、配偶者控除380,000円を課税所得に上乗せして差額を計算してください)

エルセーヌ「骨盤&美脚コース」体験キャンペーン

![]()

お給料を130万円以下にするのはなぜ?

次に、なぜお給料を130万円以下に抑える人がいるのかを見てみましょう。

ご存知の方が大半だとは思いますが、「社会保険の扶養」に入るためですね。

年収が130万円を超える場合、配偶者の扶養には入れず、ご自身で国民健康保険に加入して支払い、国民年金も支払わなければなりません。

(ご結婚されていても夫婦共に正社員で働かれている場合はそれぞれ社会保険に加入されているはずです。)

平成26年時点の国民年金は月額15,250円です。

国民健康保険は各市町村ごとに計算方法が違うので一概には言えませんが、大阪市が発表している平成26年のデータでは平均年額99,689円の納付になるようですので、今回はこれを用いまして、

「15,250円×12ヶ月+約99,689円=約282,689円」

となります。つまり、年収130万円以内で「社会保険の扶養」に入っていたが、年収が130万円を超え「社会保険の扶養」から外れた場合、約282,689円の国民健康保険、国民年金を支払わなければならなくなります。

これはかなりの負担増ですよね。ですので年収130万円は超えないほうがよさそうです。

女性のための入院保険「フェミニーヌ」

![]()

結果として・・・

結果的に、どれぐらいの収入が一番いいのか、ですね。

ご家庭によって、手にしたい収入の金額に違いがあると思います。

それでもあえてどれぐらいが良いかを検証してみましょう。

サンプル税太くんの配偶者(奥さん)がパートで働く場合、「税金の配偶者控除」のメリットは53,100円です。

つまり、103万円を超えるならば108万3,100円以上収入を得ないと、103万円を超えないほうがよかった、ということになります。

厳密に言いますと、収入が増えた分今度は税金が発生しますので、もう少し収入を増やさないと損をします。

「年収103万円を超えてしまうならば、年収130万円ギリギリまで収入を増やすほうが良いが、年収130万円は超えないほうが良い。」

といった感じでしょうか。

さらに、年収103万円を超えても一部控除を受けることができるので、確実にそのほうがいいでしょうね。

年収130万円を超えますと、そこから約30万円タダ働きだと考えると(タダ働きではないですが)、頑張る気力もなくなりそうですね。

年収103万円と年収130万円の比較、いかがでしたでしょうか。

現在、「配偶者控除」を無くす話し合いがされていたり、「社会保険に加入できる条件」を緩和して週20時間働く人や、月88,000円以上収入を得る人を強制的に社会保険に加入させようとする法改正も検討されています。

もちろん賛否両論ありますが、個人的には国民に選択権を与えない改正が多いなぁと感じております。

何はともあれ、しっかりと情報は得ていかないといけないですね。

次回は103万円を超えても控除を受けることができる、ことをご説明させていただきたいと思います。

※上記の内容は、平成26年10月25日時点の法律に則って記載しております。

関連記事

-

-

平成27年度税制改正大綱 《国外転出をする場合の譲渡所得等の特例》

さて、引き続き平成27年度の税制改正大綱について書かせていただきます。 国外転

-

-

生命保険料控除の節税ケース1 ~終身保険で運用しよう~

それでは、今回からは生命保険料控除を使った節税のケースを見ていきたいと思います。 これから保険

-

-

ふるさと納税してみませんか?1

さて、前回までで「総合課税所得」の8つの所得を簡単にご説明させていただきました。 今回からは年

-

-

あなたの源泉徴収票は正しいですか?1

さて、今回は「収入と所得の違いとは?」でも軽く触れました、「源泉徴収票」を見ていきましょう。

-

-

税金はどうして払わされている感じがするのだろう?

さて、税制改正大綱も一段落しましたので、いただいている質問に対して書かせていただきます。 今回

-

-

年末調整で扶養じゃないのに書いてもバレない?

そろそろ年末調整の提出期限が終わった頃でしょうかね。 すごい質問をいただきましたので、年末調整

-

-

前年の年末調整で控除し忘れた資料が出てきたけど、どうすればいいの?

今回もご質問いただいた内容について書かせていただきます。 前年の年末調整の控除

-

-

妖怪メダルが買ったより高く売れたけど、どうすればいい?

さて、前回に引き続き、今回もご質問いただいた内容にお答え致します。 「妖怪ウォッチ」というもの

-

-

源泉徴収票って何に使うの?

さて、今回もご質問いただきました「源泉徴収票って何に使うの?」について書かせていただきます。

-

-

事業所得の節税ケース1~こども服転売~

前回の最後に触れましたとおり、今回からは様々な節税のケースを見ていきたいと思います。 最初は、